※日本語の運用報告書が追加されたため、2021/8/22に全体的にデータの更新&修正加筆

※9/13 モーニングスター格付け関連、最近のQYLDに対するTwitter上の反応を受けて注意点追加

こんにちクマ🐻

最近株クラではとある超高配当ETFが話題クマね~

その名も「QYLD」クマ!

名前の由来は、「Q=ナスダック、YLD=イールド=利回り」の組み合わせだと思うクマ🐻

(クマの推測で本当かどうかわからないので注意クマ!!)

話を戻して、どんなETFかというと、「カバード・コール」戦略を使って高配当を実現するETFクマね~

Twitterを見てる限り、結構買ってる人が多かったし、検討してるけど「カバード・コール」の仕組みが難しすぎる…という方が多かったので、今回はクマが自分の勉強も兼ねて解説するクマ!

たぶんどこよりも丁寧に・多面的に解説しているつもりクマよ🐻

お役に立てたならぜひnoteサポートも検討してほしいクマね!

目次は↓をポチっとクマ🐻

- 1 注意点

- 2 銘柄概要

- 3 カバード・コールとは?

- 4 カバード・コールまとめ、メリット・デメリット

- 5 QYLDのメリット①~毎月分配&高いインカム~

- 6 QYLDのメリット②~カバード・コールだからこそ~

- 7 QYLDのメリット③~いろいろ足しになる~

- 8 QYLDのデメリット①~カバード・コールであるが故に…~

- 9 QYLDのデメリット②~実質利回りは割と落ちる~

- 10 QYLDのデメリット③~意外と安定しない分配金~

- 11 QYLDのデメリット④~運用がうまく行ってるか分かりにくい~

- 12 QYLDの致命的な欠陥!?~分配金のために原資を売っている疑惑・少なくとも2020年は運用大失敗!?~

- 13 じゃあQYLDはヤバい銘柄か?~モーニングスター格付けを見てみる~

- 14 まとめ~結局QYLDはどういう銘柄?~

- 15 QYLDが合う人はどういう人?~5つの条件~

- 16 クマはQYLDをどう思ってるのか?

- 17 QYLDをCFDで持ちたい方へ

- 18 最後に

注意点

✅この銘柄をおすすめしているわけではないクマ!最終的な投資判断は必ずご自身でクマ

✅クマは専門家ではないので、オプションにおけるすべてのパターンを網羅しているわけではないクマ

✅QYLDの致命的な欠陥!?~分配金のために原資を売っている疑惑~ の項目に関しては、クマの知識が曖昧なまま書いてるので注意クマ。この疑惑があってもなくてもQYLDに対する結論は一切変わらないクマ。

この項目以外は正しいこと書いてるので、安心してほしいクマ!

銘柄概要

■名称

グローバルX NASDAQ100・カバード・コール ETF

■運用会社

グローバルX

■ベンチマーク

CBOE NASDAQ-100®・バイライト・V2・インデックス

■設定日

2013/12/11

■経費率

0.60%

■リターン

| 年初来 | 1年 | 3年 | 5年 |

| +8.53% | +17.46% | +8.41% | +11.65% |

■配当利回り(直近)

9.84% ※毎月分配型

→8月に先月比約15%減配のため利回り低下。普段は10~12%の間。

■純資産

41億3,700万$(参考:SPYD=47億2,400万$)

→3か月前と比べて約1.5倍近く成長!SPYDとほぼダブルスコアだったが、その差がほぼなくなってきた!

■1株価格

22.91$

■銘柄数

102銘柄

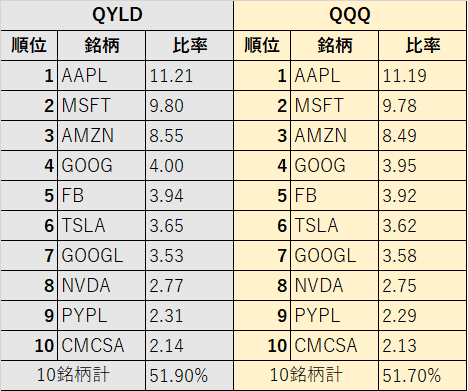

セクター構成も「情報技術」がほぼ半分というところもQQQと一緒クマ!

カバード・コールとは?

当たり前だけど、自分が投資したい銘柄の仕組みはある程度知っておかないといけないクマね~

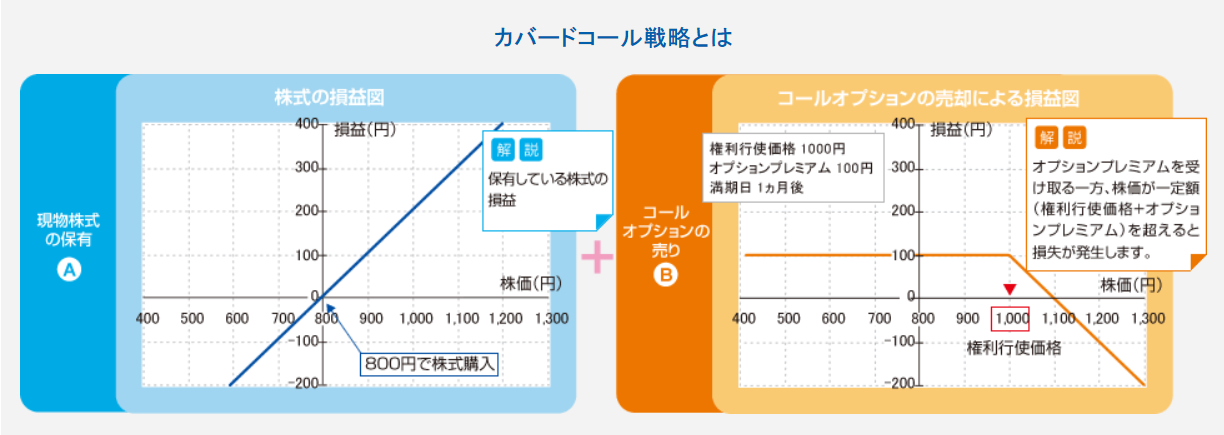

そもそも「カバード・コール」は2つの投資方法の合成戦略クマ!

一言で表すなら「保守的な派生商品」クマね!

※ここでいう保守的はリスクが低いという意味ではないクマ!

✅原資産(現物株)の買い

✅「コールオプション」の売り

多くの人は多分ここで????状態だと思うクマ🐻

簡単に言えば、普通の株の売買に「オプション取引」が加わったという認識でOKクマ。

本当は、オプションの基本4パターン(以下記載)や、カバード・コールの反対概念であるネイキッド・オプション(現物を保有しないオプション取引ーヤバい)などを知る方がいいけど、今回はカバード・コールにのみスポットライトを当てるクマ!

- コール・オプション(買う権利)の買い

- コール・オプション(買う権利)の売り

- プット・オプション(売る権利)の買い

- プット・オプション(売る権利)の売り

詳しい説明に入る前に、オプション取引の大前提3つをおさえておく必要があるクマ!

✅買い手は必ず「オプションプレミアム」(=オプションの購入料)を支払う必要がある

=売り手はオプションの結果がどうであれ、必ずオプションプレミアムが手に入る

✅オプションの売り手はプレミアムを受け取っているので、買い手の「権利行使」に応じる義務

=どんなに損しようが「権利行使価格」で買い手に引き渡さなければいけない

そもそもなぜ合成戦略を取ってて、合成戦略だと何がいいのか?ここがポイントクマね~

👇の損益図がすごくわかりやすいので、これを見てほしいクマ!

株価が上がれば損益はプラスだし、株価が下がれば損益はマイナスクマ。

コールオプションの売りの損失が無限大になる理由は、売り手は権利行使価格で買い手に渡す「義務がある」からクマね~

つまり、どれだけ高値掴みになろうと、売り手は株を買って権利行使価格で売らないといけないということクマ。

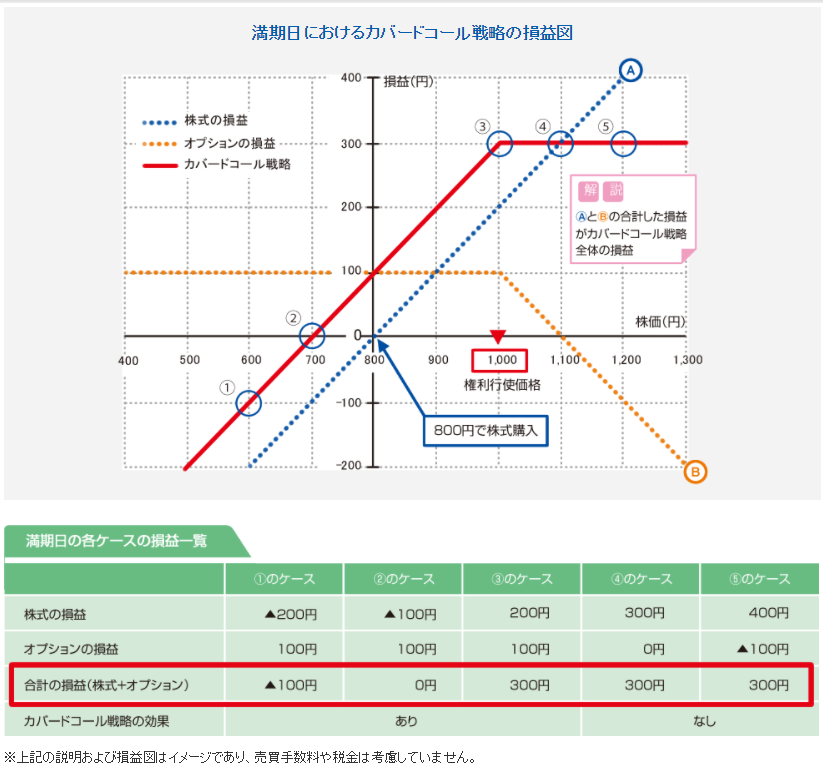

話を戻して、2つの戦略を合わせると、以下のような損益構造になるクマね~

つまり、株価が上がり続ければオプションの損も膨らみ続けるけど、株価が上がった分のキャピタルゲインがオプションの損をカバーしてくれるので、「株価が上がっても得られる利益は一定であり限定される」ということクマね!

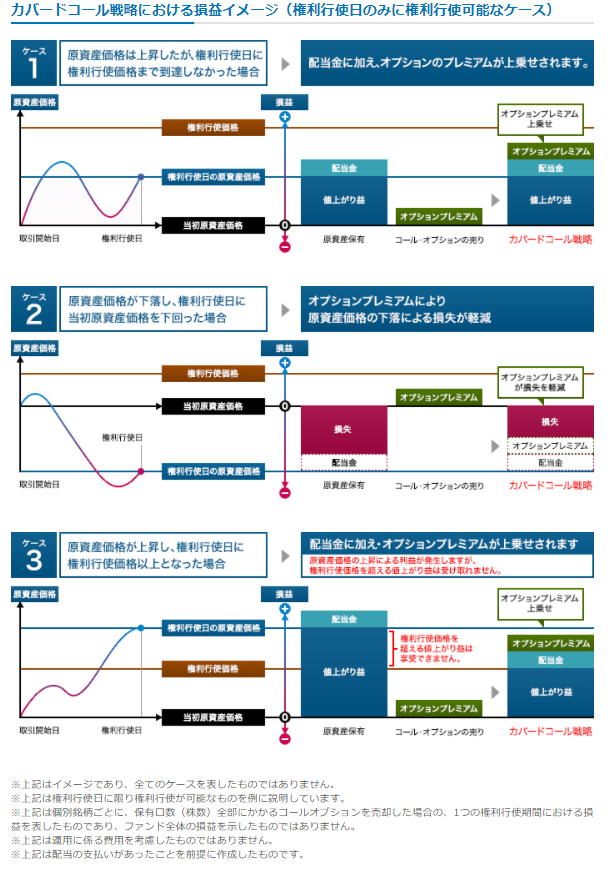

👆のパターンは株価が上がった場合の話であり、株価が上がるかどうかの予測は非常に難しいので、「カバード・コール」戦略は「将来の不確実な値上がり益を放棄する代わりに、オプションプレミアムの着実な獲得をめざす戦略」とも言えるクマね~

カバード・コールの面白いところはケース①と②の場合クマ🐻

ケース①の場合は、キャピタルゲインは微妙すぎるけどオプションプレミアムが加わることで、現物だけ保有してる場合よりリターンがあったパターンクマ。

これがカバードコールの妙味クマね!

ケース②の場合は、株価が現物の取得単価を下回る下落(=含み損)の場合でも、もらったオプションプレミアムによって損失がマイルドになったパターンクマ。

カバード・コールまとめ、メリット・デメリット

✅「カバードコール」とは、原資産の買い(保有)+その資産のコールオプション(予め定めた価格で買う権利)の売りを組み合わせた合成投資戦略

■メリット

✅将来の不確実な値上がり益を放棄する代わりに、オプションプレミアムの着実な獲得を目指せる

=株価が売却したコールオプションの権利行使価格を超えない水準で推移すればGood

👉つまり、ヨコヨコ相場で強みを発揮し、かなり保守的な運用をする派生商品である。

✅保有資産の価格推移に関わらず、必ずオプションプレミアムを獲得することができる

=原資産が下落してもオプションプレミアムにより損失が軽減

■デメリット

✅株価上昇による利益は権利行使価格までに限定される(=利益は一定水準までに限定される)

=株価の右肩上がり傾向が期待できる指数や銘柄には適さない投資戦略

=キャピタルゲインは期待できない

✅株価下落時はオプションプレミアムで下落幅がマイルドになるものの、オプションプレミアムが微々たるレベルの下落の際はほぼ意味をなさず、完璧なヘッジとは言えない

QYLDのメリット①~毎月分配&高いインカム~

QYLDは直近の表面利回り「9.84%」という驚異的な利回りを誇るクマ!

日本株で高配当で有名なJTやソフトバンクの配当利回り=6~7%台

米国株で高配当で有名なBTI、MO、Tの配当利回り=6~8%台

配当利回りが高すぎて危険と言われるような銘柄の倍以上なのは驚異的クマね!

そして、何とQYLDは「毎月」分配金が出るクマ!

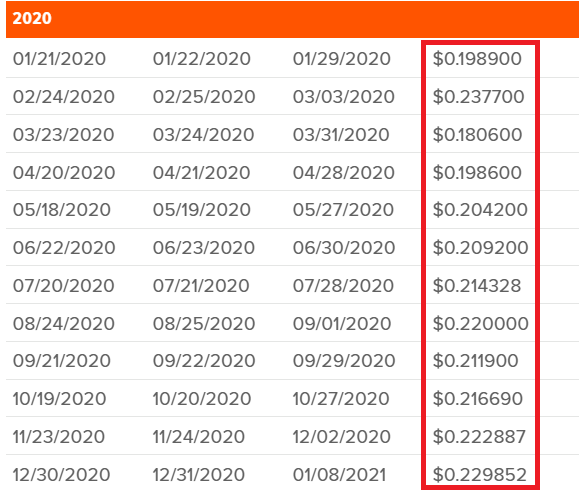

【2020年のQYLDの分配金履歴】

QYLDは1株あたり毎月0.2$前後の分配金を出しているけど、それを2014年から7年間連続で維持ができているクマ。

この分配水準を維持できれば、分配金を毎月の生活に役立てたい人にとっては非常にいいETFクマね~

何より、コロナショックでもしっかり分配金を維持できたのは素晴らしいクマ~

QYLDのメリット②~カバード・コールだからこそ~

上でも何度も説明したように、カバード・コールの良さは「将来の不確実な値上がり益を放棄する代わりに、オプションプレミアムの着実な獲得を目指せる戦略」クマ。

これがQYLDの最大の良さでもあり、限界でもあるクマ。

株価がいつどれくらい上がる/落ちるという予測は極めて難しいクマ。

プロでも普通に損するのが株式市場クマ。

なので、数年後なのか数十年後なのか分からないけど、「結果論、原資産であるナスダック100に対して勝てば最強だし、負けたとしてもしっかりある程度の利確ができる=お金が手に入る」というのは間違いなくいいことではあるクマ。

特にコロナショックあたりから参入してきた方は、「含み益は簡単に作れるが利確が難しい」というのを誰よりも感じたはずだからクマ。

まだ上がる!まだ上がる!と思ったらいつの間にか下がりまくって微妙な利食いになった..もはやあるあるだと思うクマね~

ちゃんとしたタイミングで利確ができないと、いくら含み益を作っても(トータルリターンが良くても)手に入るお金は限られるからクマ。

QYLDのメリット③~いろいろ足しになる~

カバード・コールが現物保有+オプションの組み合わせであることは、ちゃんと読んでもらえれば知っていただけたと思うクマ。

QYLDというETFを知る・保有することで、ポートフォリオにオプションを組み入れることになるし、オプションに対する知識もできるので、色々と投資に足しになることは間違いないクマね~

QYLDのデメリット①~カバード・コールであるが故に…~

上でも何度も説明したように、カバード・コールは「将来の不確実な値上がり益を放棄する代わりに、オプションプレミアムの着実な獲得を目指せる戦略」クマ。

でも、冷静になってファクトに焦点を当てると…

✅そもそもキャピタルゲイン(=株価上昇)は期待できない

ということになるクマね!

(だから変にタイミング図らず買い増ししやすいのはあるけどクマ🐻)

つまり、QYLDに投資するということは「ナスダック100は今後大して上がらない」と断定しているのと一緒クマ。

✅結果的にカバード・コールを使わない方が良かった場合もある

「いやいや、株価なんて上がらなくてもいいから。」って思ったそこのあなた、ちょっと待った!クマ。

QYLDは毎月のインカム(配当)はかなりの水準であることは間違いないけど、配当まで含めた「トータルリターン」の観点ではナスダック100に直接投資した方が有利な可能性は絶対知っておくべきことクマね!

結局どっちがもっと儲かるの?という問いに対する答えは「トータルリターン」だからクマ。

トータルリターンなので「配当込み」クマ。

QYLDが生まれた2013/12/11~直近までのトータルリターン比較クマ。

📈ナスダック100は約4.65倍

📈QYLDは約1.98倍

直近7年間というごく短い期間ではあるけど、結果論QQQに投資した方がリターンは圧倒的によかったという結果クマ。

上でも説明したけど、「カバードコールは保守的な運用をする派生商品」であるクマ。

つまり、ナスダック100(QQQ)が今みたいな全盛期が続く限り、QYLDがQQQをアウトパフォームすることはほぼあり得ないということを意味するクマ!

これが意味することは非常に重くて、ナスダック100が今みたいに順調に伸びていて、かつ、資産形成を重要視する場合は、QYLDには投資しない方が結果リターンが高くなるということは絶対に看過してはいけないクマ。

とはいえ、

✅今後もナスダック100がこの調子で上がり続けるか分からない

✅人生には限りがあるし将来のことは分からない

ので、「不確実な未来よりは見えるリターンを取る」、「今お金を手に入れて有意義に使いたい」という考え方もあって当然だと思うし、否定されるべきではないクマ。

QYLDのデメリット②~実質利回りは割と落ちる~

これは簡単な話クマ!

「税金」と「手数料」を引いた実質の手取りはいくらになるの?という話クマ。

QYLDの表面利回りは直近数値で「9.84%」クマ。

この数字自体は驚異的な数字であることに揺らぎはないクマね!

✅米国株の税率「28.2835%」

※外国税額控除なし

✅ETF運用手数料「0.6%」

直近の表面利回りから、税金と運用手数料を引くと「6%台後半~7%台」まで落ちてくるクマ。

税金は米国株であれば等しく取られるけど、長期で持ってれば運用手数料も馬鹿にできないクマ!

特に運用手数料の0.6%は配当系ETFとしてはかなり高めであり、パフォーマンスがいい時であれ悪い時であれ取られ続けるので要注意クマ!

(参考)HDV=0.08%、SPYD=0.07%、VYM・VIG=0.06%

QYLDのデメリット③~意外と安定しない分配金~

多くの人は、日本株だとNTT、三菱商事、JT、オリックスあたり、米国株だとXOM、MO、KO、JNJあたりを思い浮かべると思うクマ。

ここで言いたいことは、一般的に「配当投資」と言われれば、「毎年一定 or 少しずつ増えて 配当金が支払われる」イメージが多いはずクマ。

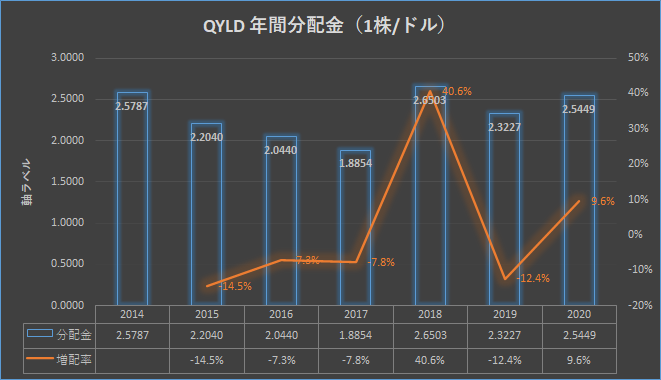

QYLDの配当履歴以下の通りクマ。

年によって浮き沈みが比較的激しいことが分かるクマね!

10%以上減配する年もあれば、40%以上増配する年もあるクマ。

当然オプションプレミアムはボラによって違ってくるので、分配金は安定しなくて当然とも言えるクマね。

仮に、この銘柄だけでFIREしたり生活の多くを頼ったりしてしまうと、果たしてちゃんとした生活が維持できるのか?ということクマ。

「安定」の定義は人それぞれだけど、ピンと来ない方は、年収が10~15%減ったり、1.4倍になったりする生活を思い浮かべれば一目瞭然クマ。

QYLDのデメリット④~運用がうまく行ってるか分かりにくい~

意外と他の分析ブログや動画でここまで触れているところは今のところ見てないクマ。

正直、カバード・コールがどうこうというのも大事だけど、そもそも前提として一番大事なのは「この銘柄がずっと続くのか?」だと思うクマ。

結局、論点はこの銘柄が清算されず今後も分配金を出し続けられるかどうかーここに尽きると思うクマ。

カバード・コール含めたオプション取引の仕組みが難しく、ほとんどの一般人投資家はこのETFが今後も問題ないのか?がはっきりとは分からないと思うクマ。

「予測のしやすさ」という側面で言えば、たとえば高配当株の1つである「JT」を考えてみるクマ。

たばこは全体的に衰退市場なので減配だ!と思う人もいれば、しっかり調べてJTは海外で多く稼いでて海外は伸びている&国内の加熱式でしっかり頑張れれば今後も余裕だろ!って思う人もいるクマ。

多くの配当投資家はこういった予測を基にポートフォリオを組んで配当を生活に役立てていると思うクマ。

つまり、ここで言いたいことは「予測ができるかできないか」はポートフォリオ構築において非常に重要だし、「予測できないような銘柄に全つっぱしちゃうと、万が一のことがあれば生活が崩壊する可能性もある」ことは絶対念頭に置くべきクマ!

何の前置きもなく突然ETFが清算されたら、度合いによるだろうけど、あなたの生活は変わる可能性もあるクマ!

それでは、論点である「QYLDは今後も大丈夫なのか?」という問いに対して、クマなりに調べたクマ。

このETFが今後も続くのかどうか判断する材料の一部として、「運用社にとってのカバード・コールのリスク」と「QYLDの財務状況」の2つだと思うクマ。

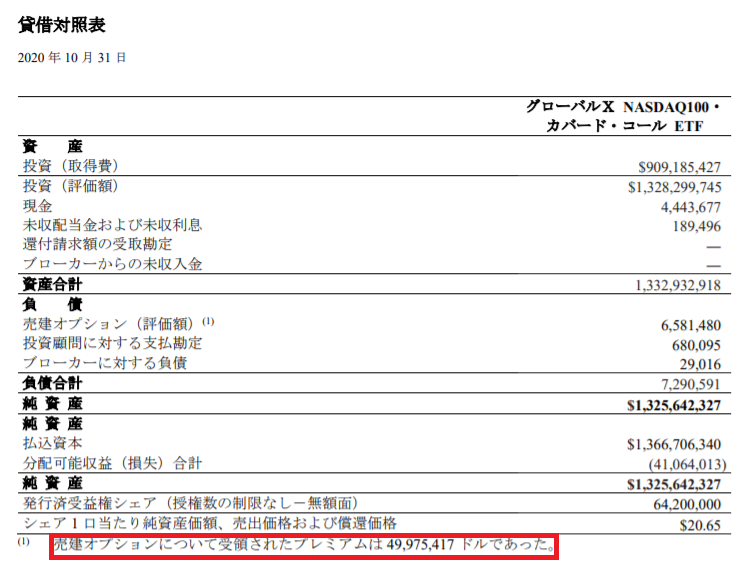

そこで必要なのは「運用報告書」ー特に財務諸表クマ。

①QYLDの配当原資であるオプションプレミアムをしっかり得られているかどうか

②オプション取引の損益がQYLDの存続に関するレベルの影響を与える要素があるかどうか

✅運用報告書⇒2021年8月時点で日本語版が追加されるも、情報量は依然として英語版サイトの方が多い。

⇒他の銘柄でも普通見ないだろ!と突っ込まれるかもしれないけど、他の銘柄は財務諸表なくてもある程度予想が可能というのを忘れてはいけないクマ!

⇒他の銘柄だと決算で業績や配当性向が分かるので、予測ができるけど、QYLDの場合は手掛かりがないクマ。

運用報告書によると、QYLDのリスクはめちゃくちゃいろいろあるけど、特にリスクとしては本文に最低6回は「流動性」という言葉が登場するクマ。つまり、「流動性の低下」クマ。

要は、「まともにオプションが取引されなくなったらもうこの銘柄は試合終了ですよ~」ということクマね!

✅財務諸表⇒運用報告書に追加されてるものの、知識がないと日本語で書いてあっても何言ってるのか全然分からない

正直、クマは何となくでしか理解できてないクマ。

まとめると、以下のようにQYLDは今後も大丈夫なのか?という予想がちょっと難しい銘柄クマ。

✅普通の配当銘柄投資よりも先行きの予想がしにくい

✅改善してきたものの、運用会社が今後の予想ができるような材料を分かりにくい形でしか出していない

と言いながらも、コロナショックでも分配金を維持できてるので、ある程度下落耐性はあるとは思うクマ。

ただ、コロナショックでも出せた分配金が実は無理している可能性が濃厚である(次の章で解説)けどクマ。

純資産もそれなりにはあるので、いきなり清算は可能性はそこまで高くないとは思うクマ。

とはいえ、この銘柄だけに一点集中するのはおすすめできないクマね~

QYLDの致命的な欠陥!?~分配金のために原資を売っている疑惑・少なくとも2020年は運用大失敗!?~

いろいろ書いてるけど、ここで言いたいのは「QYLDの分配金の一部は利益じゃないところから出てる可能性がある」、「仮にとある期間、運用に失敗したとて、ぞこだけを切り取って早急に判断すべきではない」ということは絶対知っておくべきクマ!

今から書くことは、冒頭の注意点にも書かせてもらったけど、諸説あり、あくまでもクマの考え方なので、鵜呑みにしないでほしいクマ!

繰り返すけど、ここに書いたのはあくまでもクマの考え方なので、正しくない可能性もあるクマ!

ここの項目があってもなくてもQYLDに対するクマのスタンス(あくまでもポートフォリオの一部にした方がいい)は変わらないクマ!

QYLDが高配当を維持できるのは、もちろんオプションプレミアムのおかげであることは間違いないクマ。

しかし、このプレミアムがうまく獲得できなかった場合、オプション取引で大損した場合、分配金を維持できなくなってしまい、客離れの大きな要因となってしまうクマ。

では、そういうときはどうしてるのか?ーこれを今回調べてみたクマ。

ここでの論点は2つクマ。

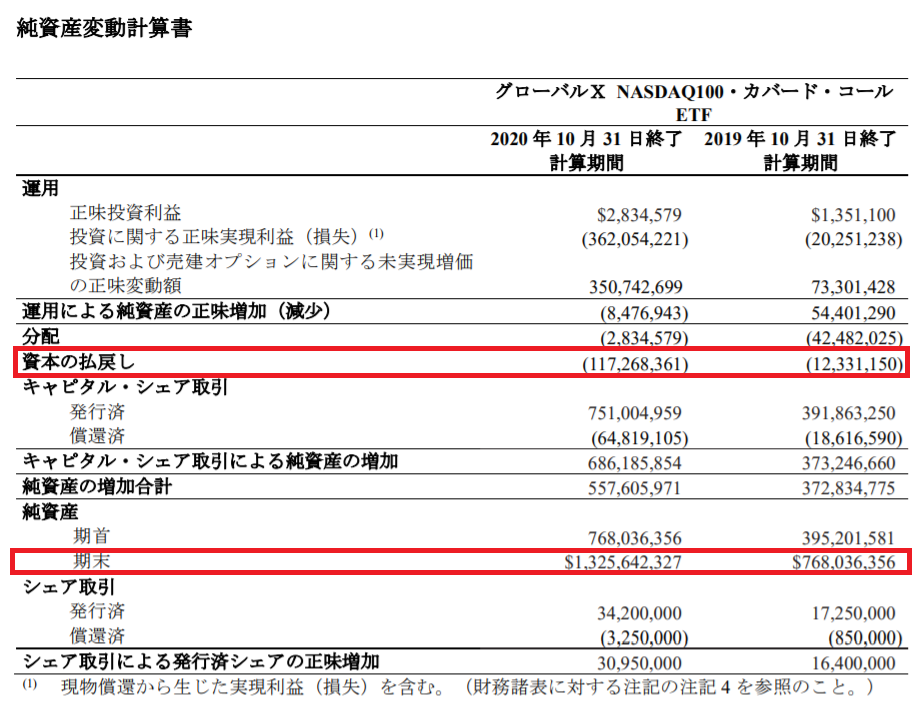

✅議論になっている「資本の払い戻し」とは?

✅少なくとも2020年は運用に大失敗してる可能性

QYLDが世界中で人気になるにつれて、この「資本の払い戻し」がいいのか悪いのかに関して、まだ議論が進んでいる途中クマ。

正直、クマも完璧に理解できてるわけじゃないので、間違ってることを言わないためにもこれの是非に関してはノーコメントとするクマ。

まず1つ目の「資本の払戻し」に関してみていくクマ!

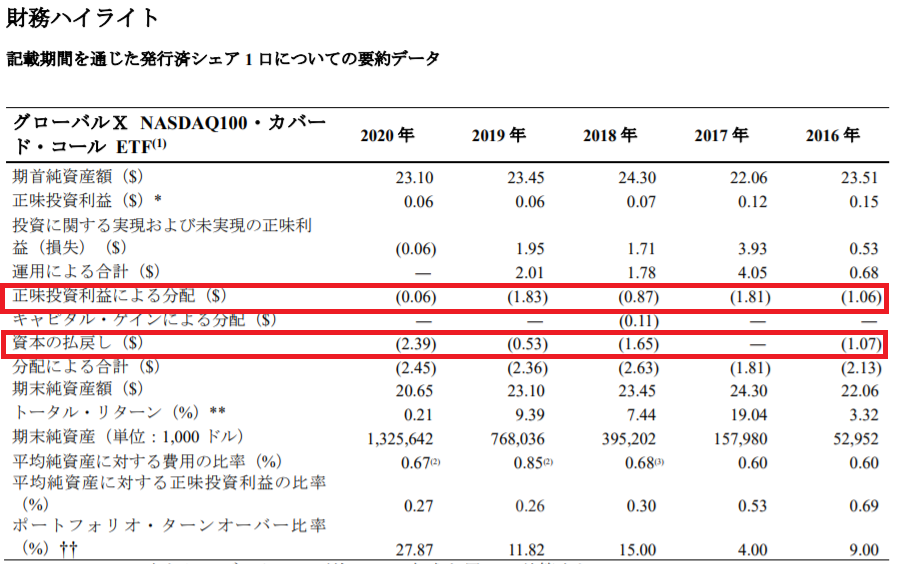

👆の画像は「1株当たりの財務ハイライト」クマ。

結論から言うと、2020年は異常値ではあるけど、分配金のほとんどを「資本の払戻し」で支払ってるクマ。

表を見ると、2020年の分配金は2.45$で、特に2020年は「資本の払戻し」が2.39とやたら多いのが分かるはずクマ。

加えて、「正味投資利益による分配」は0.06と他の年と比べると異常に低いクマ。

つまり、「2020年はQYLDは投資利益ではほぼ儲かっておらず、分配金の為に資本の払戻し=原資の売却を行った可能性が高い」ということクマ。

ここで、1つ疑問が浮かぶクマ。

「資本の払戻しって本当に原資の売却なのか?原資とは一体何か?」ということクマね!

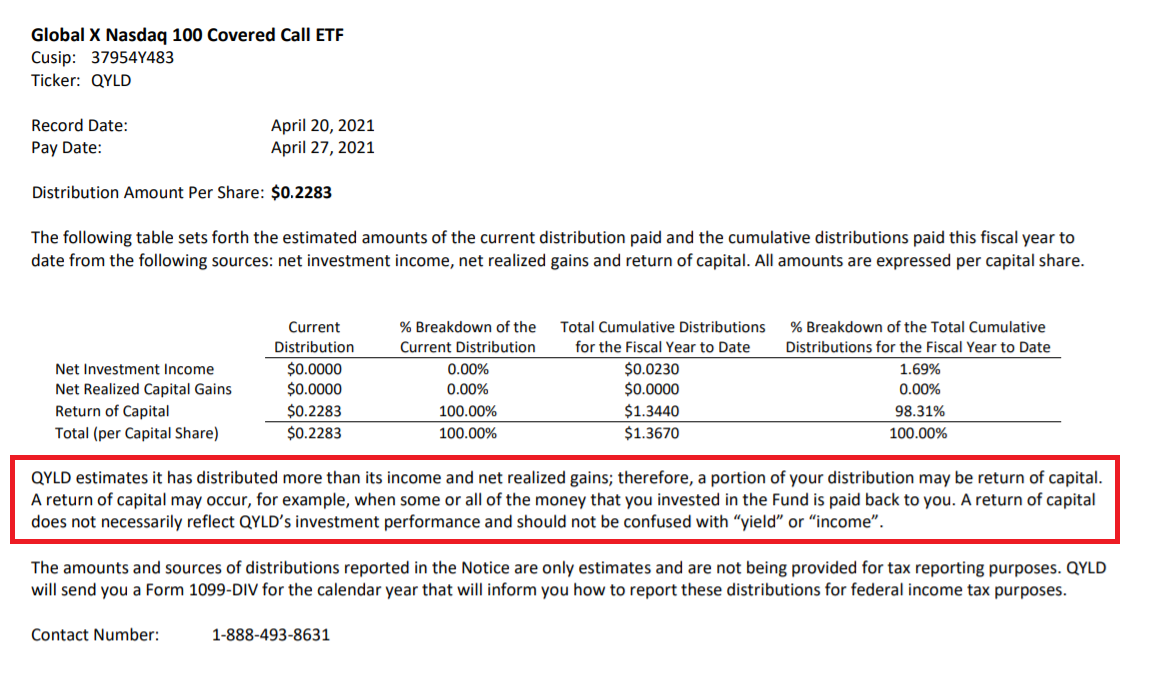

これを裏付ける資料を徹夜して探した結果、1つ見つかったクマ。

同じくグローバルX社が出してる資料クマね!

赤枠のところを訳すと…

QYLDは、収入と純実現利益以上のものを分配したと見積もっています。

したがって、分配の一部は資本の返還である可能性があります。

資本の返還は、例えば、あなたがファンドに投資したお金の一部またはすべてがあなたに返済されたときに発生する可能性があります。

QYLDの投資実績を必ずしも反映するものではなく、「利回り」または「収入」と混同しないでください。

まとめると、「2020年はQYLDは儲かった以上の分配を出したと思う。儲かった以上の分は資本の払戻しだ。資本って?あなたが出した金かもな。あ、これって利益って言わないから勘違いすんなよ?」ということクマ。

つまり、QYLDは分配金の元手が足りないときは原資を切り崩してる可能性が濃厚&その原資は投資家が投資した資金の一部またはすべて=QYLDの分配金は一部は利益じゃないところから出てることが分かったクマ。

問題はどれだけ崩してるのか?ということクマね。

QYLDの純資産は需要の高さもあって発行口数が増えながらどんどん増えてるクマ。

19年は7.6億ドルから20年は13.25億ドルまで増えてるクマ。

比べて、資本の払戻しは20年は1.17億ドルクマ。

1割弱崩してることになるクマね。

ここで言いたいことは、今は純資産がすごく多いので問題にならない水準ともいえるけど、QYLDの人気がなくなったりして純資産が減れば致命的な問題になりうるのでは?ということクマね。

次に2つ目の疑問、2020年は運用に大失敗している疑惑についてみていくクマ。

正直、財務諸表の読み方がこれで合ってるのか分からないので、正しくない可能性もあるクマ。

実は、QYLDはオプションプレミアムとしておよそ4,997万ドルを受領したとあるクマ。

さて、問題はこれがQYLDの分配金を支払うのに十分な水準かどうかが論点になるクマね!

この時点でのQYLDの正確な発行済み株式数(口数)が分からないので、推測にはなるクマ。

今のQYLDの純資産は41.37億ドル、発行済み口数は1億8,068口クマ。

上の貸借対照表は2020年10月末時点で、純資産は13.25億ドルで今の約32%水準クマ。

つまり、当時の発行済み口数も32%をかけると、「5,782万口」という推定値が出てくるクマ。

上でも見てきたとおり、2020年の1株当たり分配金は「2.45$」なので、分配金を全て賄うのに必要な資金は「1億4,166億$」クマ。

察しのいい皆様は気づいたはずクマ。

あれ?全然足りなくね?ということクマ。

QYLDが受領したオプションプレミアムは4,997万ドルクマ。

もし、この4,997万ドルというのが「月平均」であれば、年間6億ドル近くはオプションプレミアムで稼げてるということなので問題ないクマ。

ただ、この4,997万ドルというのが「2020年の数字」であれば、全然足りておらず、分配金を賄うためには上で触れてきたように「資産の払戻し」によって充当した可能性が浮かんでくるクマ。

こちらに関してはそれっぽいデータを組み合わせたあくまでもクマの推測なので、その辺はご了承くださいクマ。

まとめると、ここの項目を通して言いたいことは3つクマ!

✅資本の払戻しも2020年の運用失敗もおそらく事実である可能性が非常に高い

→グローバルX社も2020年は無理して分配金を出してると認めており、無利した分は投資家の投資資金から支払っている可能性があるとはっきり言いきっている!

✅とはいえ、ここで触れた疑惑や運用失敗などは過去のことであり、特に2020年は特異な年で、今後もそういう傾向が続くとは限らないので、一概にQYLD=クソ!って決めつけるのは早計

✅早急に結論は出さず、運用報告書を長い傾向見守って、運用がうまく行ってるかチェックし、ダメそうなら資金を引き上げるなどした方がいい

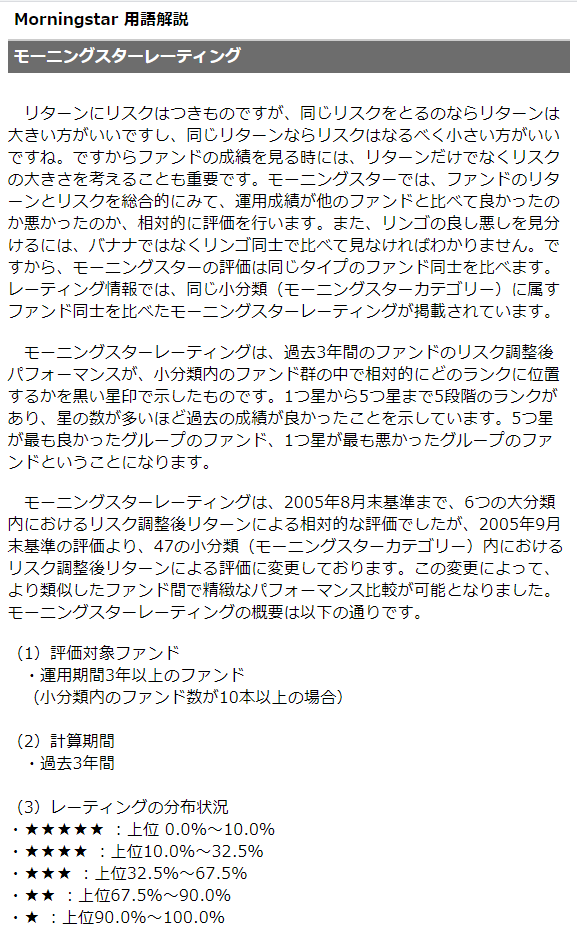

じゃあQYLDはヤバい銘柄か?~モーニングスター格付けを見てみる~

ここまで諸々考察してきたわけだけど、結局QYLDって客観的にどう評価されているのか?を見ていきたいクマね🐻

1ついい指標があって、皆さんもご存じ「モーニングスター社」の「レーディング」(ここでは便宜上格付けと呼ぶクマ)があるクマ!

詳しくは以下の画像やモーニングスターのHPを参照してほしいけど、端的に言えば「この銘柄は優秀かどうか」をモーニングスターのロジックで判定していると思ってもらえればOKクマよ。

ここで注意せねばならないのは、この「レーディング」は「同じようなタイプのファンド同士での比較」ということクマね!

果たしてQYLDのレーディングは???

総合が「★★★★」でかなり優秀

ということになってるクマね~

ちなみに、他の配当系ETFの評価は以下の通りクマ。

先ほども述べた通り、レーディングは同じようなファンド同士の比較なので、性質が違うQYLDとその他の配当ETFのレーディングを並列に語ることはできないけど、QYLD自体はレーディングがいいということは、現時点ではまぁ悪くはない評価であることは分かるクマね~

✅HDV→★★

✅VYM→★★★★

✅VIG→★★★

✅SDIV→★

✅YYY→★★

まとめ~結局QYLDはどういう銘柄?~

✅毎月分配&おおむね表面利回り10%以上という超高い水準のインカム

⇒毎月0.2$前後の分配金

⇒2014年からずっと毎月分配を維持できている

✅「カバード・コール」の良さである「将来の不確実な値上がり益を放棄する代わりに、オプションプレミアムの着実な獲得を目指せる戦略」を実行できる、いわば「保守的な派生商品」である

⇒結果論、原資産であるナスダック100に負けたとしても、ちゃんと利確ができないと、いくら含み益を作っても(トータルリターンが良くても)手に入るお金は限られるので、ある意味強制的に利確するのはいい方法ではある

⇒株価がいつどれくらい上がる/落ちるという予測は極めて難しく、保険という意味では考え方としてはあり

⇒保守的な相場では強みを発揮する公算大!

✅オプションという投資戦略をポートフォリオに組み込む&オプションを知識として知る・体験できる銘柄

⇒現物+オプションというある意味「投資方法の分散」にもなりうる

⇒利回りの高さ&オプションを使ったヘッジという側面でポートフォリオの一部にする分には非常に優秀な銘柄

✅そもそもキャピタルゲイン(=株価上昇)は期待できない銘柄であり、結果的にカバード・コールを使わない方が良かった場合もある

⇒実際に普通にナスダック100(QQQ)に投資した方が圧倒的にトータルリターンは高い

⇒カバード・コールに投資するということは、「今後その指数は大して値上がりしない」と宣言するのと同じこと

⇒キャピタルゲインを犠牲にするのは承知!という場合でも、配当をどう使うかによっては、配当よりはトータルリターンを取ったほうがいい場合もあるので、しっかり考えるべき

✅ナスダック100が今のような全盛期が続く限り、QYLDがQQQを超えることはほぼあり得ない

⇒配当よりも資産形成を重要視する場合、QQQが今のように伸び続けてる限りは、QYLDに投資する意味はあまりない

✅実質利回りは2桁にはならない&運用手数料がかなり高い

⇒税金と運用手数料を引けば、表面利回り12%台でも実質利回りは8%台に落ちる

✅意外と分配金が安定していないので、QYLDのみで配当ポートフォリオはおすすめしない

⇒一般的な配当投資のイメージ(維持・少しずつ増配)で来られると厳しい場合がある

⇒10%以上減配する年もあれば、40%以上増配する年も

⇒「安定」の定義は人それぞれだが、年収が10~15%減ったり、1.4倍になったりする生活ってどうなのか?

✅運用がうまく行っているかどうか分かりにくいので、QYLDのみで配当ポートフォリオはおすすめしない

⇒一般的な配当銘柄と比べて、先行きの予想がしにくい。先どうなるか分からない銘柄に自分の配当の全てを任せていいのか?

⇒一般的には、決算で業績や配当性向で銘柄に対する危険度や将来予測ができ、対応が取れるが、QYLDの場合はそれがなかなかできない

⇒運用報告書がわかりにくく、かつ情報が英語版の方が多いため、QYLDの大事なポイントである「①オプションプレミアムをしっかり得られているかどうか、②オプション取引の損益がQYLDの存続に関するレベルの影響を与える要素があるかどうか」が分かりにくい

⇒コロナショックでも分配金を維持できてるので、ある程度下落耐性はあるのでは?

ただ、コロナショックでも出せた分配金は上で説明した通り、無理していた事実はある

⇒純資産はかなり大きくなってきてるので、いきなり清算の可能性はそこまで高くないと推察

✅おそらくQYLDは分配金のために「原資を切り崩してる」可能性が濃厚。

⇒つまり、我々が手にしてるQYLDからの分配金の一部はQYLDの利益から出てるわけではない!

⇒ただ、あくまでも過去のことであり、今後はどう動くか分からないので、この事実だけで「QYLDはクソ!」と決めつけるのは早計

⇒純資産が増えまくってる今はいいけど、QYLDが人気がなくなって純資産が減ってくれば致命的!?

⇒2020年の運用実績だけを見て早急に判断すべきではなく、今後数年にわたって見守っていく必要あり

✅運用会社の言うことを盲信しない!

⇒当然だけど、運用会社は自分たちの商品を売らないといけないので、ある程度の誇張や曖昧な言い方で安心させることは常套手段

実際に上で述べたように、原資売却疑惑に対して「資本の返還は、例えば、あなたがファンドに投資したお金の一部またはすべてがあなたに返済されたときに発生する可能性」という発言だけ見ても、かなり曖昧で範囲の広い言い方(何かあっても言い逃れできる言い方)になっている。

⇒私たちの運用はうまく行っている!とかルールに則ってやっている!みたいなのは100%信じ切らないことがある程度の自衛につながる

原資を売ってる云々は抜いても、ポートフォリオの主力にはしない方がいい銘柄クマね!

QYLDが合う人はどういう人?~5つの条件~

皆さんはここまで長々と読んでいて、「じゃあ結局自分はQYLDを買った方がいいのか、そうでないのか」が気になるし知りたいと思うクマ!

クマが考えるQYLDが合う人は以下のような人クマ。

✅ある程度年齢があるなど、資産形成よりも安定した配当を志向する人

✅人生に対する考え方として、目先の確実な幸せを掴みたい、それが配当によって実現できると結論づけた人

✅ポートフォリオの配当利回りを少しでも上げたい人

✅今後ナスダック100の成長性に不安を感じている人

✅ヘッジとしてカバードコールをポートフォリオに導入してみたい人

逆の考え方をすると、上の5つの条件が全く自分とは合わない!という方はQYLDを買うべきではないと思うクマ。

クマはQYLDをどう思ってるのか?

5月にこの記事を公開してから何百人もの方々に聞かれたことクマ!

結論から言えば、今の相場(=ナスダック爆伸び)が続く限りは若干否定寄りの中立クマ。

高い利回りは間違いなく武器になるものの、QYLD自体の限界、仕組み&利回りの持続可能性に対して不安な点も多く、「ポートフォリオの一部(高くても5~10%程度)に留める」程度にするクマ。

さらに、このブログを書きながら仕組みについてもある程度理解はできたので、覚悟のうえで保有をし続けるクマ!

ただ、ナスダック100が今みたいな伸び方じゃなくなった場合は限りなく肯定度合いが上がるクマ!

QYLDをCFDで持ちたい方へ

そういう方にはCFDにばっちり対応しているIG証券を検討してほしいクマね~

結構口座開設希望が増えてきてるみたいクマ🐻

バナーから飛んで数分で申し込みが可能クマ!

この記事が少しでもお役に立てた&CFDで持ってみてもいいかな~と思ってる方は↑のバナーからIG証券に飛んでみてほしいクマ!

最後に

かなり長くなってしまったけど、今回はここまでクマ。

やっぱりそうそう都合のいいものではなく、その高い利回りにはそれなりの複雑なシステムのうえで成り立っているクマ。

くれぐれもクマのブログなどを参考に、熟慮してから決断してほしいクマ!

ぜひぜひ「Twitterフォロー、リツイート」をよろしクマ🐻

読んでいただき、ありがとうクマ!

\日本では買えないような銘柄に興味がある人はこちらクマ~🐻/

\仮想通貨を始めてみたい人はこちらクマ~🐻/