こんにちクマ🐻

今回も皆様からご要望が多かった「配当金がもらえるポートフォリオを組むのに参考になるもの」をテーマに「10万円ポートフォリオ」シリーズ第2作をご用意させていただいたクマ!

✅コロナ相場をきっかけに投資人口が増えたこと

✅直近の不安定な相場でインデックスだけでは不安な方

✅元々配当志向の方

✅配当金で実際生活を賄っている(賄いたい)方

など、意外と多くの方から配当金に対する需要は非常に根強いクマね!

ということで、前回ーシリーズ1作目の記事でも言ったけど、今までいくつも「配当金ポートフォリオ」関連の記事を書かせていただいたけど、今回は切り口をまた変えて、「10万円で組める配当ポートフォリオ」をテーマに、シリーズ化してお届けさせていただいてるクマ!

結構気合入っていて、本当は有料公開する予定だったけど、フォロワー様45,000人突破感謝企画ということで無料公開にしたクマ!

今回の「10万円ポートフォリオ」シリーズは以下の3つクマね~

①高配当型…利回り5%以上を追求【前回】

②安定配当型…利回り3%以上&直近5年減配なし&配当性向60%以下を追求【今回】

③連続増配型…10年以上連続増配銘柄のみ&少しでも利回りが高い銘柄を追求【次回】

目次は↓をぽちっとクマ🐻

他にも参考になる記事まとめ

✅このシリーズの他の記事がもっと読みたい!

👇高配当型

👇連続増配型

✅配当金ポートフォリオ記事がもっと読みたい!

👇毎月3万円の配当金がもらえるポートフォリオ例

👇日本株で毎月配当が実現できるポートフォリオ 30銘柄まとめ

✅クマが銘柄を選ぶポイントやコツが知りたい!

👇優良配当銘柄を選ぶための7つのポイント解説

注意点(必読)

✅今から紹介するポートフォリオとそれに伴う個別銘柄に対するクマのスタンスは、文字通り「紹介」であり、決してそのまま真似すること、購入、売却など特定の投資行動を誘導するものではないクマ

✅今回のポートフォリオ例における各銘柄の割合はあくまでもクマが適当に決めただけであり、上記同様いかなる意図はなく、これをたたき台としてみんなに一から考えてほしいクマ

✅あくまでも断片的な情報の提供であり、 銘柄選びの一助の位置づけなので、完璧な資料ではないクマ

✅紹介した銘柄の今後の成績に関しては言及しないクマ

→現時点ではよさげでも、将来いきなり業績が悪化したり、何らかの理由で減配する可能性

✅データは2022/5/6時点(終値)クマ

✅万全を期してるけど、データが最新のものではなかったり、間違いがある可能性もあるクマ

✅データはサイトによって定義などが微妙に違っていたり、予測や実績の入り乱れ、時期のズレなどがあったりするので、他のサイトとは情報が異なっている場合もあるクマ

✅配当利回りに関しては、実績値を使っているクマ

→前年度実績配当額÷5/6時点の株価

本記事の活用にあたって必ずやっていただきたいこと

✅なぜ配当金目的の投資をするのかしっかり考える

→銘柄によっては利回りが高くても株価が犠牲になり、結局は資産があまり増えていないパターンもある

✅長期の株価チャートをチェック

(特に株価が下がった結果、利回りが上がった銘柄は要注意)

✅今後もこの調子を維持できそうか、企業分析をしっかりしたうえで保有する

(過去の栄光、今の好材料がずっと続くとは限らない)

✅局面ごとに強い・弱い銘柄があるので、必ずそれを加味した上でポートフォリオに組み込む

(特に最近だとコロナで強くなった銘柄とそうでない銘柄)

✅複数年のデータ(推移)を調べる

→コロナをきっかけに急激な上下が見られるデータが多くあり、今回出させてもらった単年度データだけではなく、必ず複数年のデータを見てほしいクマ

ポートフォリオを組むにあたっての前提条件

✅10銘柄で組み、オプションとしてさらに10銘柄を提示

✅業種の定義は「東証33業種」を採用

→詳細を知りたい方はこちら【JPX 東証業種別株価指数・TOPIX-17シリーズ】

✅「安定配当」の定義=直近5年減配なし&配当性向にも余裕がある(60%以下)銘柄ーつまり、減配の心配をそこまで強くせず握っててもよさそうな銘柄

実際のポートフォリオ例

繰り返すけど

①決してこのポートフォリオをおすすめしている意図はない

②各銘柄ごとの割合は適当

③これをたたき台・参考情報にして皆さんが一から考えてもらいたい

ので、誤解のないようにクマー

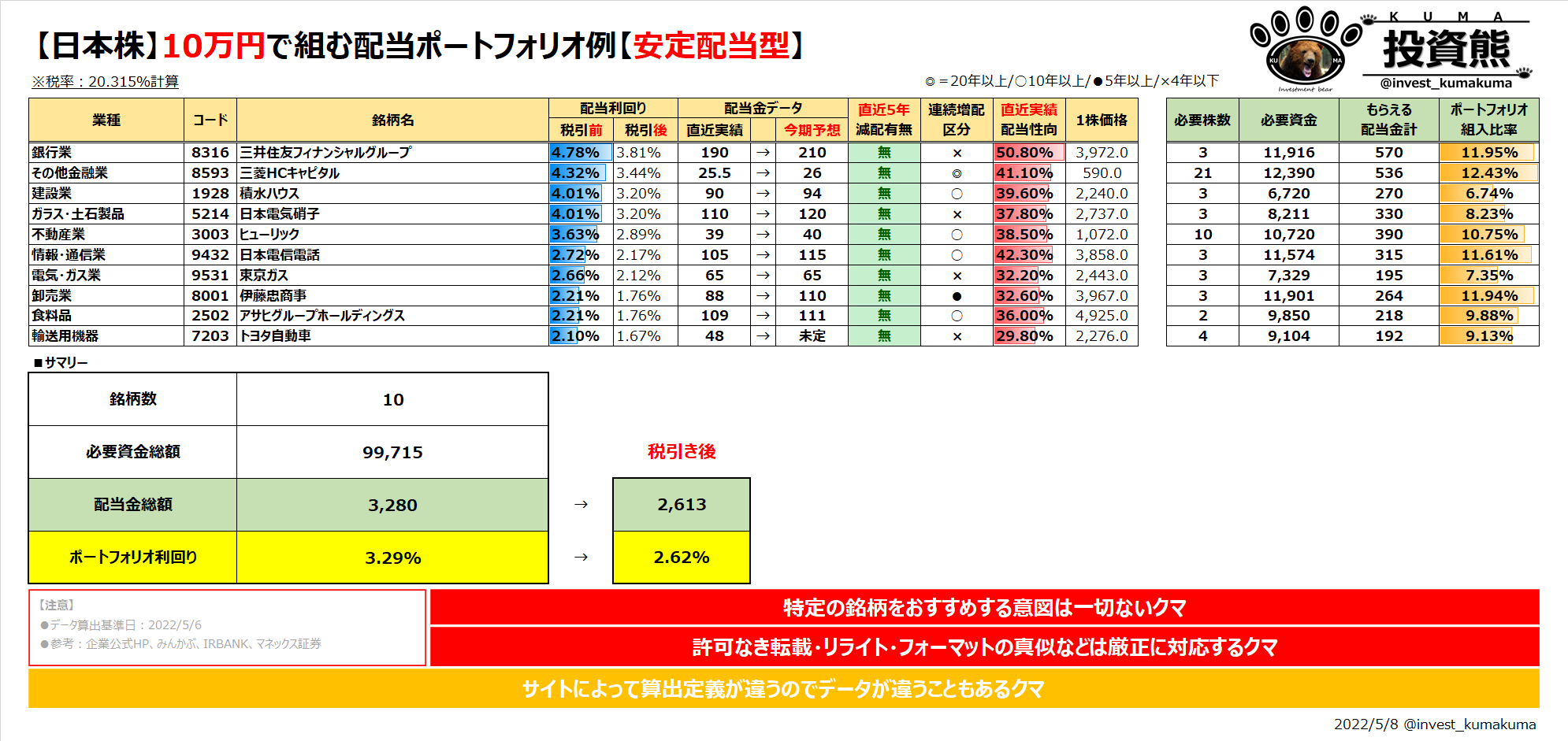

✅銘柄数:10

✅必要資金総額:99,715円

✅配当金総額(税引き前・年額):3,280円

✅配当金総額(税引き後・年額):2,613円

✅ポートフォリオ全体の利回り:3.29%

このポートフォリオの意図とクマが皆様に伝えたいポイントを下に記すクマ!

✅景気や業績によって増減配が激しい傾向である「海運系」と「鉄鋼系」は除外

→基本的に配当ポートフォリオは長期保有で元を取ったり、キャッシュフローを充実させるのが前提だと思うので、増減配が激しい銘柄を主軸にしている人は少ないと推察

✅減配危険度を可能な限り抑えるため、直近5年減配履歴がない銘柄のみをポートフォリオに組み入れ

→直近5年であれば、コロナショックを経験しているので、そこで減配してない銘柄は基本的に強いと考えている

✅特定の業種に偏りすぎることがないように、10銘柄全て業種を分散

ぶっちゃけ、分散それ自体よりは、なぜ分散するかしっかり考えてポートフォリオを組むことが大事クマね。

言い換えれば分散の本質は「減配の危険性を可能な限り減らすこと」だと思うクマ。

であれば、減配の危険性が少ない銘柄を厳選して持つというのも1つの手クマ。

要は、分散が目的になってはいけないということが言いたいクマ。

分散分散って言っていたずらに銘柄ばかり増やして、結局管理しきれないパターンも多いし、分散が目的になって、普通に良い銘柄なのにウェイトが少なかったりするパターンも多いクマ。

所感

実際にポートフォリオを組んでみた所感としては、やはり安定感のある銘柄が非常に多い印象クマね。

ぱっと見、基本的に心配なさそうな銘柄ばかりクマ。

誰もが知る大企業ばかりで、ビジネス内容も想像しやすく、企業分析もしやすいと思うクマ。

中には10年、20年以上連続増配を続けている銘柄もあるし、連続増配はせずともコロナショックを挟んだ直近5年減配歴のない銘柄のみでポートフォリオを構成しているので、この調子であれば、今後同じような危機があっても、乗り越えられる公算が高いと言えそうクマ。

あくまでも「この調子であれば」の話だけどクマね~

前回記事は「高配当型」で利回り5%を超えるポートフォリオを組んだけど、それと見比べてみると、利回りが下がるけど、安心感抜群で、ちょっと見える景色が違うと思うクマね~

次回の「連続増配型」も含め、色んなパターンの記事を見比べたうえで、それぞれのメリット・デメリットを知った上で、ご自身に合ったポートフォリオを構築してほしいクマ!

オプション(10銘柄)

もう少し選択肢が欲しい!と思われる方も非常に多いと思うので、追加で10銘柄をご紹介するクマ!

先のポートフォリオと見比べながら検討を進めてほしいクマね~

どれも直近5年減配無で、安定した配当を出す企業ばかりクマ!

探せばもっと出るけど、知名度高めの企業はこの辺かな~と思うクマー

■三菱UFJフィナンシャルグループ(8306)

・利回り:3.20%

・直近5年減配履歴:無

■東京海上ホールディングス(8766)

・利回り:3.36%

・直近5年減配履歴:無(※特別配当除)

■リコーリース(8566)

・利回り:2.90%

・直近5年減配履歴:無

■芙蓉総合リース(8424)

・利回り:3.34%

・直近5年減配履歴:無

■みずほリース(8425)

・利回り:3.00%

・直近5年減配履歴:無

■東京センチュリー(8439)

・利回り:3.32%

・直近5年減配履歴:無

■大和ハウス工業(1925)

・利回り:3.70%

・直近5年減配履歴:無

■三菱商事(8058)

・利回り:2.99%

・直近5年減配履歴:無

■沖縄セルラー電話(9436)

・利回り:3.46%

・直近5年減配履歴:無

■KDDI(9433)

・利回り:2.78%

・直近5年減配履歴:無

最後に

今回も皆様からご要望が多かった「配当金投資のポートフォリオを組むのに参考になるもの」をテーマに、「10万円ポートフォリオ」シリーズ2作目の記事をご用意させていただいたクマね~

ちょっと回復してきたと思えば下げ、下げてからちょっと希望を見せるように上げ、また下げるのを繰り返したり、ここ数か月は非常に不安定で精神的にキツい相場が続いてるクマ。

下げ相場でインデックスだけでは不安な方、元々配当志向の方、定期的に配当がもらえる安心感(充実感?)やそれで実際生活を賄っている方など、様々な考え方を持つ方から、配当金目的の投資は非常に根強い人気があるクマ。

「本記事の活用にあたって必ずやっていただきたいこと」の章でも触れたけど、なぜ配当金目的の投資をするのか一度考えてみるべきだと思うクマ!

結局投資は儲けるためにやってると思うので、自分の考えなしに流されてポートフォリオを組んだ結果、しなくてもいい損をしたり、リターンを下げたりすることは多々あるので、動く前に一回考えてみることをお勧めしたいクマね~

「Twitterフォロー、リツイート」を与えると喜ぶクマ🐻

また、無断転載、許可なき加工・フォーマットのパクリ、リライトはこれらを一切禁ずるクマ。

発覚した場合、厳正な処置を取るクマ。

ぜひ、多くの人に届くように、なにとぞリツイートをよろしクマ!